新三板“小IPO”拟募资规模超120亿元。

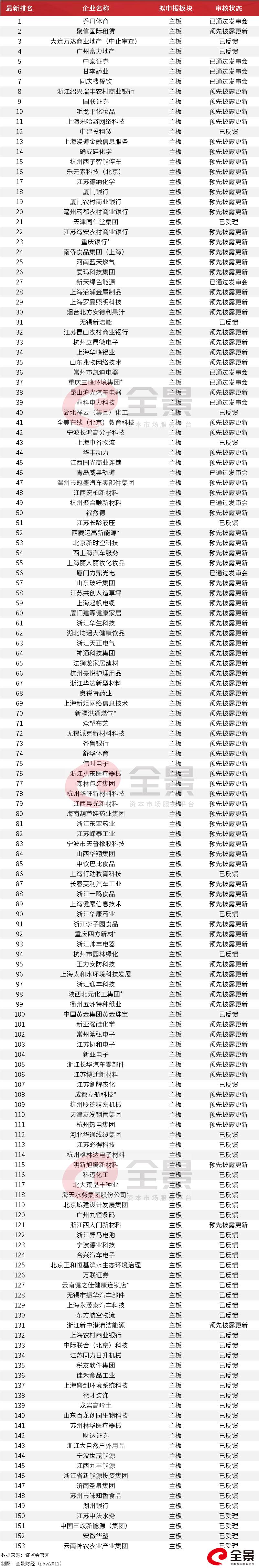

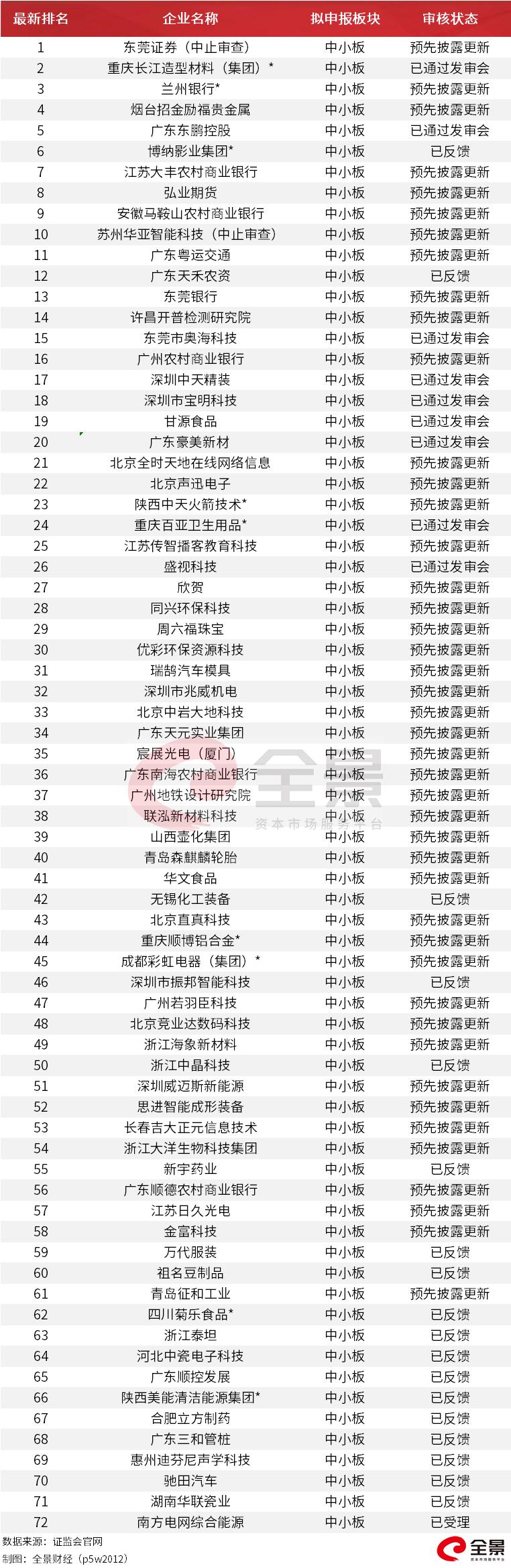

4月17日晚间,证监会披露了最新IPO排队企业名单,截至到2020年4月16日,IPO排队企业数量为422家(不含科创板),其中主板153家、中小板72家、创业板197家。

同日,证监会核准了4家企业的IPO批文,分别为:中泰证券股份有限公司,晶科电力科技股份有限公司,广东豪美新材股份有限公司,深圳市新产业生物医学工程股份有限公司,均未披露筹资金额。

4月17日,金山云正式在美国证券交易委员会递交了注册申请书(FROM F-1),股票代码为KC,计划于纳斯达克上市。

实际上,金山云的上市计划早已为市场所知。去年12月,港股上市公司金山软件(金山云的大股东)曾发布公告称,港交所确认了公司分拆金山云的建议。

今年2月26日,金山软件又发布公告称,金山云已经于2019年12月20日按照保密基准向美国证交会递交了发售的注册声明草拟本,待美国证交会及交易所批准后,就可进行金山云发售。

据招股书披露,金山云目前已经是国内最大的独立云服务提供商,同时也是中国第三大互联网云服务商。

据市场调研公司IDC发布的《中国公有云服务市场(2019Q3)跟踪》报告则显示,2019年第三季度中国公有云IaaS市场规模达144.6亿元,同比增长62.2%,其中金山云位列互联网云服务领域的第3位,仅次于阿里云、腾讯云。

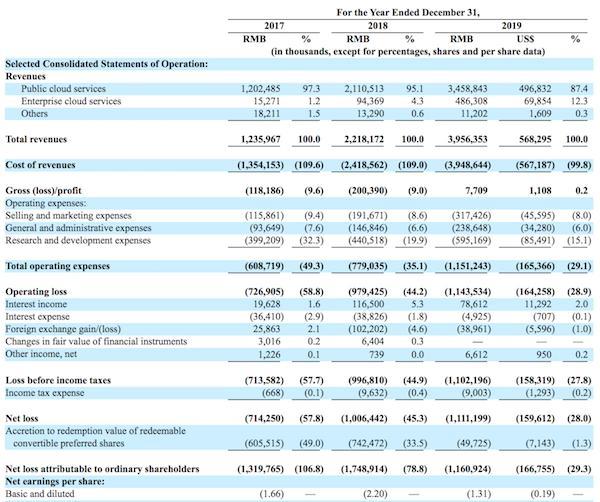

业绩方面,招股书显示,2017-2019年公司收入分别为12.36亿元、22.182亿元和39.564亿元,年均复合增长率近80%。同时,金山云三年录得净亏损7.143亿元、10.06亿元和11.12亿元,累计亏损28亿元。

金山云营业收入来源主要包括公共云服务、企业云服务以及其他部分。其中,公有云为主要营收来源,这项业务在2017年至2019年的营收占比分别为97%、95%和87%。企业服务业务作为新业务,营收占总营收的比例在2019年达到12%。

据天眼查显示,金山云拆分独立8年以来,金山云共取得了9轮近60亿元人民币融资,投资方不乏明星机构,包括IDG资本、中民投、天际资本等。

值得注意的是,雷军旗下企业也不断为金山云注资输血。

当前,金山软件在金山云的持股权益约53.8%,为公司控股股东,小米公司持股15.8%,FutureX Capital(天际资本)持股5.7%。管理层共持股18.6%,其中雷军持有15.8%股权,为最大个人股东并任金山云董事长、金山软件CEO邹涛为金山云副董事长,王育林任金山云CEO。

由于雷军同时是金山软件和小米公司的实控人,因此雷军目前也是金山云的实控人。这意味着,雷军将迎来继金山软件、小米集团、金山办公后,个人实际控制的第四家上市公司。

据媒体报道,金山云预计最快下周启动上市预路演,募资规模约为2.5亿美元至3亿美元。

今年A股IPO规模,有望赶超2019年

Wind数据显示,今年年初以来,证监会共核准48家企业IPO,同意25家企业科创板注册。平均每周核准3家企业IPO,同意2家企业科创板注册。近期的密集下发批文,引发市场关于IPO审核是否加速的猜想。

针对上述猜测,权威人士表示,在防控疫情、复工复产等工作中,要更好地发挥资本市场枢纽作用。在维护市场基本稳定运行基础上,继续坚持新股常态化发行,针对申报企业情况,统筹审核进度,每周核发一定数量的IPO批文。既不因各种因素暂停IPO发行,也不因各种因素降低把关质量。同时,根据市场情况保持平稳发行节奏,适当加大支持企业融资力度,但不搞大跃进式的集中核发批文,持续明确市场预期、维护市场稳定。

事实上,今年至今的新股发行规模已超过2019年一季度,2019年第一季度在境内上市的企业共有32家,共融资326.46亿元。

今年以来,证监会共核准44家企业IPO,同意23家企业科创板注册;57家企业完成发行,融资823.77亿元。相当于平均每周核准3家企业IPO,同意2家企业科创板注册。

但就对企业的支持来看,这样的规模或远不够。目前国内疫情防控面临新形势,又处于复工复产的关键阶段,相关领域迫切需要资金支持,而新股发行是重要路径。

市场资深人士表示,2020年将是股权融资或者说是直接融资的大年,IPO融资规模以及再融资规模都有望超过过去几年。

“监管层一直都在意舆论上有关新股发行和二级市场稳定之间的关系。基于这种预期,年内IPO融资规模或将能上一个台阶,但不会出现规模暴涨的情况。”

中泰证券A股IPO获批文 四年坎坷上市梦终圆

在本周核发的4家企业IPO批文中,其中之一为中泰证券,在去年经历途中取消IPO审核等种种坎坷之后,中泰证券终于将圆“上市梦”。若无意外,中泰证券将成为中银证券之后,今年第二家登陆A股的券商,也是第38家上市券商。

中泰证券此次上市之路一波三折,从2016年3月到2019年12月,经历风波不断,事实上,中泰证券已总共三次冲刺IPO了。

早在2016年3月22日,中泰证券就首次披露了招股书,保荐机构为东吴证券,会计师事务所为信永和会计师事务所。同年3月24日获中国证监会受理,但随后,中泰证券包括新三板、投行等多项业务陆续爆发风险被监管处罚,IPO进程也就此搁浅。

直至2019年5月,中泰证券终于再次对招股书进行预披露更新,重启IPO。进入11月,中泰证券终于迎来了上会环节。但就在上会前夜,11月6日晚间,证监会官网披露公告,鉴于中泰证券尚有相关事项需要进一步核查,决定取消第十八届发审委2019年第168次发审委会议对该公司发行申报文件的审核。

经历一个多月的等待后,中泰证券12月19日成功过会。再经过5个月等待后,终于拿到IPO批文。招股说明书显示,中泰证券此次发行股数不超过20.90亿股,占发行后总股本的比例不超过25.00%。

此次发行股票的募集资金扣除发行费用后,拟全部用于补充公司资本金,增加公司营运资金,扩大业务规模,优化业务结构,提高公司的市场竞争力和抗风险能力。

新三板“小IPO”拟募资规模超120亿

在2020年的新股发行市场,还有一大变数对融资规模会有直接影响。即新三板市场的精选层公开发行——新三板“小IPO”。

据Wind数据显示,截至4月17日,已有124家新三板公司公告拟冲击精选层,其中有51家企业已发布精选层公开发行方案,募资总额超过120亿元。

值得注意的是,这51家企业中以钢银电商、伊禾农品拟募资金额居多,均超过10亿元。钢银电商计划公开发行不超2.5亿股,发行底价为5元,募集金额约12.5亿元;伊禾农品计划发行不超5000万股,发行金额15元至30元,按照区间发行价的中位数计算,募资金额也将突破10亿元。

近日,全国股转公司相关人士在一场新三板线上论坛表示,为了保证企业在发行后保持较高的交易活跃度和充分发挥市场定价功能,建议企业不要踩线发行股票,即仅公开发行100万股、发行对象仅100人。

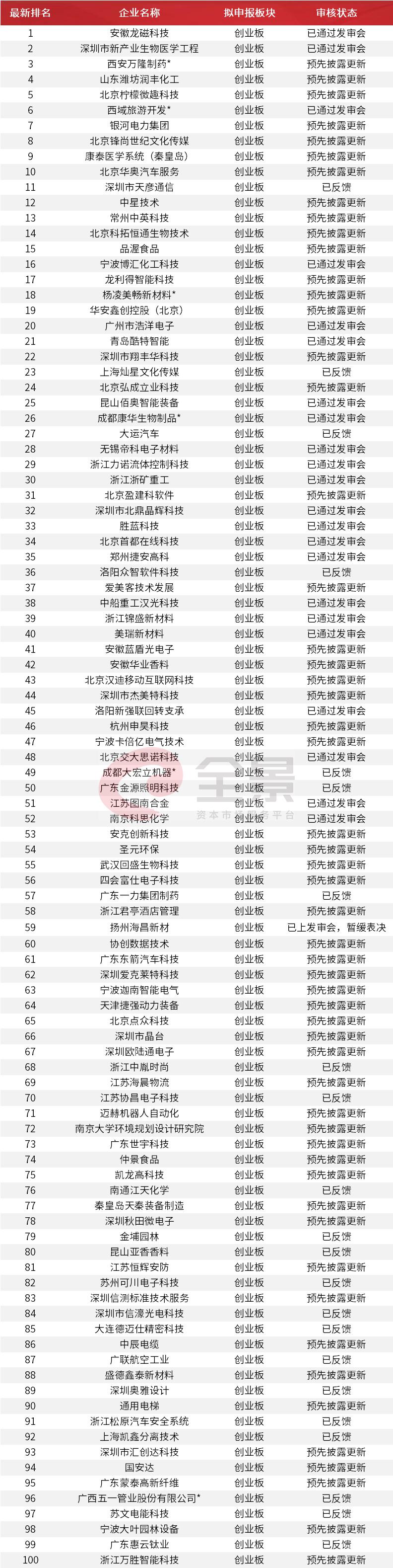

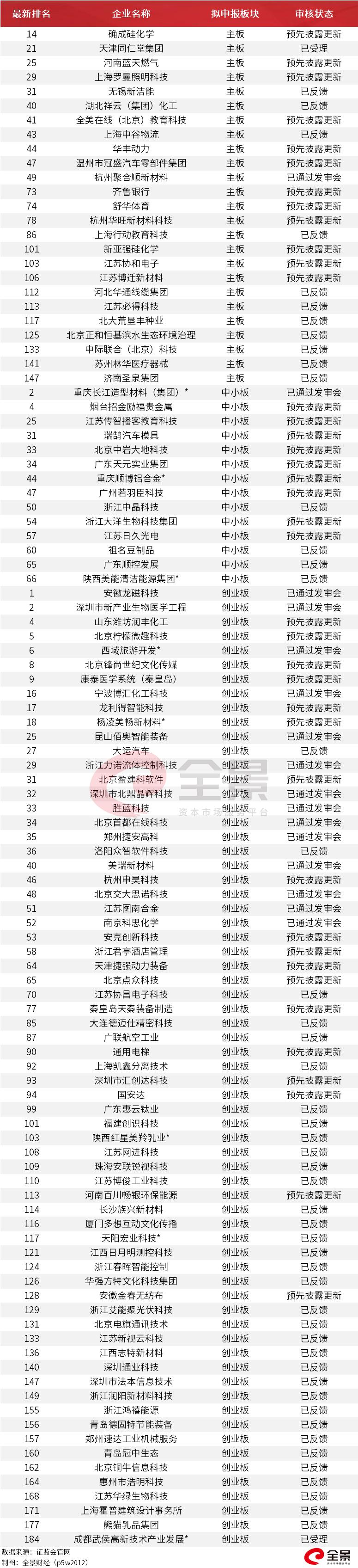

最新拟IPO企业排队名单

新三板拟IPO企业排队名单

带“*”为西部12省区市及比照执行的地区首发在审企业。

撰文/制表:全小景

点击关键词可直接阅读

史诗级崩盘 | 巴菲特巨亏6500亿 | 航空业太惨了 | 欧洲银行最大"黑天鹅" | 软银"怂了" | 科创板新能源第一股"爆雷" | 央行突然"降息" |危机中的香港零售业 |100%中签的新股来了 | 480家房企破产 | A股第一家亏损企业IPO | 2019最悲惨的独角兽 | 40个一字跌停 | 500亿民企巨头,资金链崩了 | 科创板第一只"巨无霸" | 2份科创板重磅名单 | 房地产最害怕的事,来了 | 1000亿减持潮 | 白马爆雷 | 3000亿巨头,艰难还债 ……

责任编辑: