千亿巨无霸愿景基金,也放“鸽子”了。

投资界1月9日消息,据外媒报道,软银集团旗下的愿景基金最近已经放弃了对三家初创公司的投资。仅仅几个月前,愿景基金还承诺投资,一度表示推迟投资只是暂时情况。如今,软银集团正式证实了放弃投资的消息,并且表示“遗憾”。

这在孙正义所向披靡的投资生涯中十分罕见。在刚过去的2019年,这位“宇宙最强”的投资狂人过得并不舒心:Uber和WeWork接连折戟,导致软银集团14年以来第一次季度亏损65亿美元,而愿景基金二期募资也不尽人意。

软银此举,只是创投寒冬下的缩影:募资端的寒意蔓延至投资端,VC/PE机构出手愈发谨慎,不但出现像愿景基金这样违背承诺中途放弃的现象,还有可能即便签了正式投资协议也没钱打款,最后硬生生拖垮了创业者。

对此,经纬中国创始管理合伙人张颖曾提醒投资团队:由于市场低迷,融资加难,创业者背负巨大压力。任何一个项目,只要想清楚不投了,就要善意、真实且清晰地传递给创业者,不要拖延。

软银罕见一幕:

投资节奏拖拉,接二连三放鸽子

没想到,一向“财大气粗”的愿景基金也捂紧了钱袋子。

根据外媒最新报道,软银集团旗下的愿景基金已经放弃了对三家初创公司的投资。此前,软银一再推迟对初创公司Honor、Seismic和Creator投资的最终批准,并且表示推迟只是暂时情况。

公开资料显示,Honor是一家旧金山初创企业,专注为老年人提供家庭护理服务。据悉,Honor于2019年11月中旬收到了一份来自软银的投资意向书,合作初现;12月初,有外媒报道称软银愿景基金二期已经与Honor展开对话,有意对其进行1.5亿美元的投资。值得注意的是,孙正义还在加州伍德赛德与其首席执行官Seth Sternberg会面,并送上了祝福。

然而,软银在圣诞节前一周终止了合作,孙正义改变了主意,并且没有表明理由。有知情人士曾向媒体透露,软银一直表示需要完成程序性工作——尽职调查、背景调查等,才能拿到完整的投资意向书。与此同时,软银还曾表示希望在2019年底前完成投资交易。

无独有偶,软银与Seismic的交易同样戛然而止。这家总部位于圣地亚哥的B2B销售软件制造商,已经获得超1.8亿美元的融资,估值达10亿美元。事实上,Seismic原本并没有再融资计划,一份来自软银集团的投资协议书搅动了湖面——只要接受软银的投资,早期投资者有机会出售股票获利,而Seismic则可以将业务扩展至日本。

2019年8月,孙正义初步同意投资;10月,Seismic首席执行官道格·温特前往日本与孙正义进行了面对面的交谈。外媒报道称,Seismic曾被看作愿景基金一期最后投资的一家公司,后来因为软银拖拉的进程,又被看作是愿景基金二期第一笔交易。然而,这备受瞩目笔交易依然以终止宣告结束。

旧金山的汉堡制作机器人开发商Creator的处境也不容乐观。该公司与软银签署了一份为期六个月的独家投资协议,投资规模是已筹集2500万美元的数倍。值得注意的是,软银集团曾表示需要寻找共同投资的伙伴,遭到Creator的拒绝。而后,软银同意电汇1000至1500万美元以示诚意。

目前,关于软银是否投资的消息此起彼伏,此前有消息称软银的投资计划已经终止。但是,近日又有消息称谈判仍在进行。Creator,还在焦灼的等待中。

针对放弃投资的消息,软银集团在给外媒的声明中回应称,“鉴于我们是受托人,投资了大量资本,因此投资流程比不受监管的投资者和典型的风险投资公司更加严格。有些情况下,投资过程比预期的要长,对此我们感到遗憾。”

然而,众人却不太买账。有外媒评论称,对于初创企业而言,时间就是最宝贵的资产之一。软银集团拖拉的投资无疑剥夺了初创企业及CEO的时间。甚至还表示,即便是软银集团,临时“放鸽子”的行为也非比寻常,将威胁其投资其他科技公司的能力。

14年首亏65亿美元

千亿巨无霸基金神话难复制

接连暂停投资,这给愿景基金的美好愿景蒙上了一层阴影。

2019年11月6日,日本软银集团发布了截至2019年9月30日的2019财年二季度财报:7月至9月,软银旗下千亿美元规模的愿景基金的运营亏损达89亿美元;受此影响,软银集团更是遭遇14年以来第一次季度亏损,亏损金额为7040亿日元(约65亿美元)。

矛头直指两笔曾被软银寄予厚望的投资——Uber和WeWork。由于对Uber和WeWork持股价值的降低,导致愿景基金的运营亏损,并且拖累了软银集团。

如今看来,这一笔投资充满着戏剧性。2018年初,Uber身陷泥潭,孙正义率领千亿美元巨无霸愿景基金强势入股,以77亿美元收购了Uber 16.3%的股权。彼时,Uber估值一路飘高,孙正义自以为捡了个大便宜,曾经激动地表示,又找到了当年投资阿里的感觉。然而如今,Uber市值仅剩下539亿美元,与此前1200亿美元的估值相去甚远,更别说阿里了。

WeWork对于孙正义来说,更是焦头烂额。2019年以来,WeWork估值持续缩水,从年初约470亿美元的估值,悬崖式下降至如今的78亿美元,孙正义及软银集团饱受争议。令人咋舌的是,即便WeWork是“扶不起的阿斗”,孙正义仍旧选择继续接盘。换句话说,软银花了150亿美元,买了一个估值不足80亿美元的公司不到80%的股份。

2020年,坏消息依旧不断砸向软银集团。1月9日,外媒最新消息称,软银投资的硅谷初创企业Zume宣布将大规模裁员360人,约占其员工总数的50%,并关闭其机器人制作披萨(外加配送)业务。2018年,软银曾以3.75亿美元加注这家利用机器人技术成产定制披萨的公司。这也意味着,Zume很可能成为继WeWork之后软银投资失利的最新案例。

投资项目接连遇挫,愿景基金二期募资也不尽人意。2019年7月,软银宣布推出愿景基金二期,募集金额为1080亿美元。然而,据外媒报道,软银于2019年12月底完成愿景基金二期初始募资活动,筹集约20亿美元,甚至不及募集目标的零头。

尽管日本软银愿景基金主管Misra随后对媒体表示,愿景基金二期可能在2020年第一季度完成首轮300亿美元募资,但是愿景基金二期的募资规模相对比愿景基金一期1000亿美元规模,恐怕会小得多。

遥想2017年,规模高达1000亿美元的愿景基金一期横空出世,震动全球创投圈。掌舵人孙正义更是风光无限,手握重金疯狂扫货,一举缔造出庞大的投资帝国。于是野心勃勃地推出愿景基金二期,意图复刻神话,然而这场“疯狂之旅”正遭遇史无前例的危机。

近乎绝望的创业者:

我的公司,就这样被投资机构拖垮了

愿景基金以及创业公司的困局,只是创投寒冬下的冰山一角。

清科数据显示,2019年前11个月,中国股权投资市场募资总额是1.08万亿人民币,募资金额和新基金数量均呈现下降趋势。

募资端的寒意蔓延至投资端,VC/PE机构出手愈发谨慎。清科数据显示,2019年前11月中国股权投资市场投资总额约7300亿元,同比下降29.5%;投资案例数约7800起,同比下降18.7%。

投资活跃度下降,企业融资难度增加。值得注意的是,清科研究中心发现企业融资轮次增加,出现多起A+、B+、甚至Pre-B轮,侧面反映企业融资难度加大。据投资界不完全统计,2019年就有淘集集、熊猫直播、韦博英语、吉及鲜、吃个汤等数个明星项目因为融资不到位、资金链断裂而深陷危机,生死挣扎。

更何况,时间就是初创企业的生命线。创投圈也不断上演着残酷一幕:有创业者与投资机构签了TS,但是投资机构却一直不打款,最后往往不了了之。甚至,签订了正式的投资协议后,仍旧拖延打款。

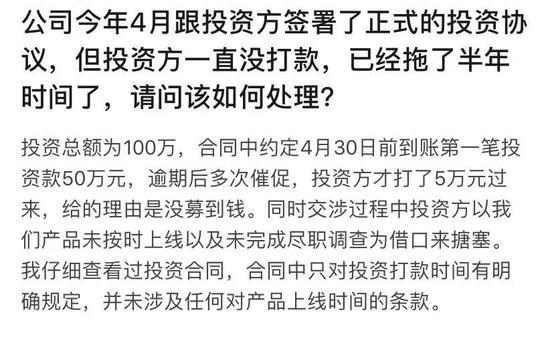

“公司跟投资方签署了正式的投资协议,但投资方一直没打款,逾期后多次催促,才打了5万元过来,给的理由是没募到钱。”

此前,一位创业者曾在知乎上分享自己创业路上最绝望的时刻——13个月内连签3份SPA(增资协议),道尽了融资辛酸。

第一份SPA,一家准备成立的PE机构信誓旦旦的表示,“我们正在做基金管理人备案,5个月就能下来,项目千万别给别人。我们就看好你了,排他期得签5个月。”于是,这位创业者咬牙把房子卖了,苦撑5个月后,负责人回应到,“抱歉,我们备案实在通过不了,要不你找别家试试。”

第二份SPA,与投资机构约定迁址之后2周内打款,结果一直以财务出差、年底封帐等各种理由推迟打款,最后不了了之。一个残酷的现实摆在眼前:在与投资方的拉扯中,巨头入场,强大的资金优势迅速碾压公司优势,只能继续找钱,否则公司就得挂。

第三份SPA,投资方还是一直拖着不打款,要求提供各种各样的资料,并且报财务预算。几经周折之后,投资方告知不投了。“欠了员工上百万工资,身上就剩几百块,连下个月的房租都交不起了”。

这一现象并非个例。此前,张颖曾提醒投资团队,由于市场低迷,融资加难,创业者背负巨大压力。任何一个项目,只要想清楚不投了,就要善意、真实且清晰地传递给创业者,不要拖延。

毕竟,眼下也许还有无数个初创企业正焦灼等待着救命钱。