通过一系列精巧的安排,未来格力电器的第一大股东身上,实现了三权分立,分别是股权投资收益权、GP收益权和上市公司的话语权。

文|《中国企业家》记者 谢芸子

编辑|王芳洁

头图摄影|史小兵

“千万不要说这个公司是我的,我想怎样就怎样,这样的企业必死无疑。”在不久前的全国工商联家具装饰业商会年会上,谈及对格力混改的看法,董明珠如是说。

然而,作为一家长期坚持独立发展的企业,格力电器从一家偏安一隅的空调企业,成长为名震寰宇的现代制造业巨头,管理层及团队发挥了最为重要的主观能动作用。因此,当格力集团宣布,将转让其持有的15%格力电器股权时,这场混改被赋予了诸多期待和意义。除了如董明珠所说,上市公司将“真正市场化、法制化、制度化”,管理层所代表的知识资本价值,也将得以明确。

12月2日晚间,一度迁延的格力电器混改方案终于落定。该公司发布了一系列公告,宣布其实际控制权的变更进入实质阶段。

根据《详式权益变动报告书》,珠海明骏投资合伙企业(有限合伙)是15%上市公司股权的受让方,整个交易的对价为416.6亿元,其中218.5亿元为自有资金,其余款项通过自筹方式,也就是银行贷款取得。

此外,通过《详式权益变动报告书》,我们还能够看到,通过层层架构的设计,管理层及团队的权益得到了一系列保障。

何为权益?权力和利益。

通观整体的交易结构,通过一系列精巧的安排,未来格力电器的第一大股东身上,实现了三权分立,分别是股权投资收益权、GP收益权和上市公司的话语权。

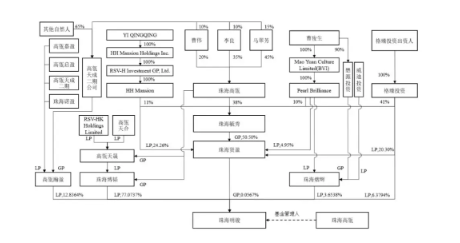

一、珠海明骏——实现主要股权投资收益的平台

《详式权益变动报告书》公布了截至目前的珠海明骏控制关系结构图,图中显示,珠海明骏的LP共来自三方,分别为:由管理层设立的格臻投资(即管理层实体,出资份额为6.3794%),由高瓴资本控制的两家企业——高瓴瀚盈和珠海博韬(合计出资份额为89.9101%),由懋源系设立的珠海熠辉(出资份额为3.6538%)。

另外,根据多方协议,高瓴系将向格臻投资进一步转让出资份额4.7236%,令格臻投资最终拥有珠海明骏11.103%的出资份额。也就是说,管理层将通过该等约11%的出资份额,分享此次交易带来的主要股权投资收益。

来源:公告截图

来源:公告截图

二、珠海贤盈——产生持续收益和超额收益的平台

珠海明骏的GP为有限合伙企业珠海贤盈,其基金管理人为珠海高瓴,《详式权益变动报告书》载明,珠海明骏的LP们需要向珠海贤盈支付执行合伙事务报酬,需要向基金管理人支付管理费,但格臻投资无需承担执行合伙事务报酬和管理费,并且如将来珠海明骏通过减持股票获得的收益超过了约定基准,格臻投资无需支付超额收益。

也就是说,珠海贤盈作为GP,将获得的收益包括两个方面,执行合伙事务报酬和超额收益。而珠海高瓴作为基金管理人,将获得管理费。该三项收益被统称为GP收益,均由高瓴系和懋源系支付。

在珠海贤盈层面,其普通合伙人及执行事务合伙人为珠海毓秀,而有限合伙人分别为HH Mansion (高瓴系一致行动人)、Pearl Brilliance(懋源系)、格臻投资,三家比例为49:10:41。

这时有意思的事情发生了,按照多方的约定,所有GP收益将在珠海贤盈的有限合伙人层面,按比例分配,格臻投资将获得41%的GP收益,注意,这些收益中,它不曾支付过费用。

这些收益有多大的想象空间呢?一般来说,执行合伙事务报酬和管理费被统一认定,按年收取,为基金规模的2%。但由于珠海明骏为单一项目投资基金,规模巨大,且有部分融资,所以可能实际管理费的基数小于416.6亿元,且提取比例也较2%低,但每年的管理费应仍有数亿元,其中41%将流向格力电器的管理层。

此外,超额收益一般为股权投资收益超额部分的20%。打个比方,珠海明骏未来通过减持格力电器股票,获利50亿元,按照大家约定,基准投资收益应该是30亿元,则多赚的20亿元中,除格臻投资之外的两家都要支付超额收益,大约为3.6亿元,其中格臻投资可按41%比例,拿走约1.5亿元。

实际上,多方做出这样的安排,并非不能理解。格臻投资作为管理层实体,其由包括董明珠在内的十八位格力电器管理层出资组成,基本都是工薪阶层。但格臻投资仅在珠海明骏层面的出资份额就达到了24亿元,对于管理层来说,必将承受巨大的资金压力,也很有可能产生持续的资金成本,比如融资利息。只有通过这样的安排,管理层才能够年年有活水。

当然,多方同时约定,格臻投资应确保其享有的占全部GP收益的8%部分,应以适当的形式分配给对上市公司有重要贡献的管理层和员工。

三、珠海毓秀——实现上市公司话语权的权力平台

通过上述控制权结构图,不难发现,通过层层嵌套,中外合资企业珠海毓秀是珠海明骏的顶层决策机构。而珠海毓秀有三方面股东,即高瓴系、懋源系和管理层实体,三家的股权比例同样为49:10:41,即为珠海贤盈的镜像。

按照约定,珠海毓秀设有三人董事会,三家分派其一。珠海毓秀的董事会是珠海贤盈和珠海明骏的最终决策机构。

而根据多个协议,珠海明骏如果向上市公司提名三名董事候选人,同样也是三家各派其一,但需要注意的是,其中两名必须经过管理层实体的认可。

当然,根据公司章程,格力电器的董事会共有9个席位,所以即便珠海明骏向上市公司派出了三名董事,且两名获得管理层认可,最终上市公司董事会仍无法被任何实体或个人控制。

而在上市公司的股权层面,格力电器的股权结构将进一步分散,第一大股东珠海明骏的持股比例仅为15%,香港中央结算有限公司以10.47%的份额位居第二,而河北京海担保持股比例为8.91%,原大股东格力集团的持股比例则降至3.22%。

自此,格力电器进入无实际控制人时代。

另外,值得注意的是,由于董明珠等管理团队原持有格力电器0.74%股权,而此次交易结束后,管理团队又间接持有1.65%的股权,即将共拥有2.39%格力电器的股份权益。而河北京海担保由格力电器经销商组建,一向与管理团队比较密切。至少在权益层面,管理团队所代表的知识资本,将拿到11.3%的份额,与高瓴系所代表的金融资本,拥有近乎相同的力量。

此外,为了进一步鼓励知识资本发挥作用,高瓴系、懋源系和格臻投资一致同意,在本次交易完成交割后,将推进针对管理层和团队的股权激励计划,总额不超过上市公司股权的4%。