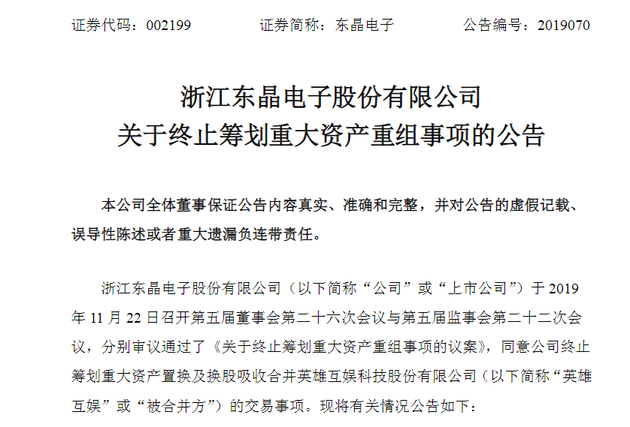

科技讯 11月25日上午消息,浙江东晶电子股份有限公司(002199)(以下简称:东晶电子)今日发布《关于终止筹划重大资产重组事项》的公告。公告显示,东晶电子于11月22日召开第五届董事会第二十六次会议与第五届监事会第二十二次会议,分别审议通过了《关于终止筹划重大资产重组事项的议案》,同意东晶电子终止筹划重大资产置换及换股吸收合并英雄互娱科技股份有限公司(以下简称:英雄互娱)的交易事项。

5月13日,东晶电子因筹划重大资产重组事项,发布了《关于筹划重大资产重组的停牌公告》,5月23日签署《浙江东晶电子股份有限公司与英雄互娱科技股份有限公司之重大资产置换及换股吸收合并协议》(以下简称“《换股吸收合并协议》”)。

关于终止原因,公告显示:因本次重大资产重组涉及的审计、评估工作量较大,截至目前尚未完成;同时,交易各方没有就本次交易的最终交易方案(包括但不限于最终交易价格、利润承诺及补偿等)达成一致意见并签署《换股吸收合并协议》的补充协议进行确认。鉴于前述情况,根据《换股吸收合并协议》第十五条的相关约定,该协议将于自协议签署日起六个月期限届满后终止。经过与主要交易相关方的沟通,各方未能就《换股吸收合并协议》的展期事宜达成一致意见,故决定终止筹划本次重大资产重组事项。

对此,英雄互娱董秘办对此回应称:“感谢关心,尽力了,很遗憾。”

据了解,5月13日,东晶电子发布《关于筹划重大资产重组的停牌公告》。5月30日收盘后,有消息爆料称,英雄互娱与东晶电子的重组过程中,前东晶电子实控人苏思通和其背后的金主在停牌前突击买入8000万,计划在在7-8个涨停之后,精准收割。

6月4日,证券时报刊登题为《东晶电子疑涉内幕交易 多家公司身陷资本局》的报道,指出东晶电子正陷入内幕交易疑云。质疑最多的是自然人股东张家港人吴贤芳(东晶电子当时的实控人为张家港人钱建蓉),东晶电子2019年一季报中,吴贤芳尚未出现在前10大流通股东名单中,而5月10日,吴贤芳已经成为了第9大流通股东,持股378.68万股。而东晶电子6月初的股东名册中已经没有吴贤芳,由此推断其有内幕交易嫌疑。

6月4日下午,深交所对东晶电子发出问询函,要求东晶电子对相关事项进行自查并进行说明。

6月10日晚间,东晶电子发布公告。前实控人苏思通向公司确认“未参与公司本次重大资产重组筹划,也不存在提前获悉本次重组相关信息的情形”。吴贤芳发给东晶电子的确认函中表示,基于东晶电子实控人钱建蓉在张家港是成功人士,东晶电子基本面分析和资本运作的预期。为了自证清白,吴贤芳还表示在东晶电子停牌前的最后一个交易日(即2019年5月10日),曾抛售东晶电子股票62.05万股,占其总持有量的14.07%。

6月10日晚间,东晶电子同时还发布了一系列“无实控人,无控股股东,股东减持”公告。

公告称,公司收到原控股股东蓝海投控通知,李庆跃与蓝海投控已于6月10日解除了表决权委托协议,东晶电子直接陷入了无控股股东、无实际控制人的状态。同时,持股10.59%的公司第二大股东李庆跃拟在6个月内清仓式减持。预计通过协议转让方式、大宗交易方式和集中竞价交易方式减持本公司股份不超过25,783,260股公司股份(占本公司总股本比例10.59%)。

6月20日晚间,东晶电子回复深交所问询函,认定公司目前为无控股股东、无实际控制人状态原因充分、且具有合理性。

但是公司的回复中有一段话耐人寻味。公司表示,目前尚未发现可能导致本次重组终止的事宜,但是公司亦不能排除因本次交易有可能面临因涉嫌内幕交易、交易各方利益不一致、交易各方未能签署最终交易协议等原因而导致暂停、中止或取消本次交易的风险。公司郑重提醒广大投资者注意投资风险。

11月25日,无实控人的东晶电子发布了《关于终止筹划重大资产重组事项》的公告。

而英雄互娱方面,截至目前,其已两度冲击A股,此前与*ST赫美也曾筹划过重组事项。

2019年2月17日,*ST赫美与天津迪诺投资管理有限公司(下称“迪诺投资”)、天津迪诺兄弟资产管理合伙企业(有限合伙)(下称“迪诺兄弟”) 签署了《重组上市框架协议》,公司拟筹划通过发行股份的方式购买迪诺投资、迪诺兄弟及其他方持有的英雄互娱的全部或部分股权的事项,2月18日,*ST赫美停牌。

但在4月2日,*ST赫美控股股东汉桥机器厂有限公司就收到了迪诺投资发出的《终止通知》,因双方于3月1日签订的《股份转让协议》中的核心交易条件未能满足及达成一致意见,迪诺投资决定单方终止《股份转让协议》,宣布告吹。

根据《股份转让协议》有关条款规定,若在重组预案披露后的 10个工作日内,*ST赫美未终止与武汉信用小额贷款股份有限公司(以下简称“武汉小贷”) 签订《委托贷款最高额保证合同》项下的、为北京首赫投资有限责任公司(以下简称“首赫投资”)承担的担保责任,则迪诺投资有权单方面终止股权转让交易。

后*ST赫美表示:3月15日, *ST赫美、首赫投资及相关方与武汉小贷签署《债务重组协议》约定,首赫投资将于4月15日前解除*ST赫美上述担保义务。

但深圳监管局查明,该《债务重组协议》迪诺投资没有参与签署,*ST赫美也未能提供迪诺投资认可该重组协议的法律依据,不构成《股份转让协议》的补充协议。*ST赫美在预案披露10 个工作日内未解除相关担保义务的行为已构成违约,此外,《行政监管措施决定书》显示,*ST赫美称“经汉桥机器厂与迪诺投资协商一致”,允许汉桥机器厂分期支付2亿元偿债保证金。但*ST赫美未能提供汉桥机器厂与迪诺投资就偿债保证金支付达成一致的依据。触发了《股份转让协议》终止条件的生效。

除以上《股份转让协议》终止条件的生效外, *ST赫美于4月30日被广东正中珠江会计师事务出具了关于2018年财务报告无法表示意见的审计报告,于近日收到了深圳证券交易所发布的《关于对深圳赫美集团股份有限公司及相关当事人给予纪律处分的决定》。这两项也足以使得重组告吹。