合理的创投生态中,人民币基金与美元基金两者之间,存在的应是差异而不是差距。

文丨陶辉东

来源丨投中网

虽没有人公开谈论,但投资行业长久以来存在着一条鄙视链却是尽人皆知。

美元基金与人民币基金经常被拿来天然比对。

用美元基金的标准来看,人民币基金的投资方式太“Low”,太没追求,特别爱投资一些完全不性感、跟改变世界毫无关系的传统行业公司。美元基金则更像美国大片里盖世英雄拯救世界,青睐的是“找一些能改变世界的东西”,更愿意冒险去赌未来有巨大回报的机会。

“不做美元基金是没有饭吃的,过去两年更加明显。”2019年11月底,洪泰基金年会上,洪泰基金创始人盛希泰向在场的洪泰基金员工和LP们如此表示,不管有多难洪泰都要募美元基金。

此番言论,又掀起一番美元基金与人民币基金的新讨论。

IPO赶考,分道扬镳

2019年是一个IPO大年。截至11月底,超过30家中概股赴美上市,另外还有25家公司递交了招股书,这还不包括已经秘密交表的企业。

这其中,汇聚了新氧、云集、跟谁学、斗鱼、网易有道、房多多、青客公寓、荔枝FM、蛋壳公寓、金融壹账通等众多在市场上知名度较高的互联网公司。这些公司诞生于移动互联网创业浪潮之中,得到过上百家VC/PE的投资。

2019年这一场IPO热,更像是对上一轮移动互联网机会的总结和大考。在这一考场之中,涌现了大量美元基金考生,但人民币基金却很少,仅有的少量人民币基金中,多数还是拥有美元基金背景的GP所管理的人民币基金。

人民币基金去哪了?他们在参加另外一场考试。2019年7月开闸的科创板,到目前已经有150家公司通过上市委审核。翻开这些企业的股东名单,可以看到几乎清一色的人民币基金。

人民币基金与美元基金的分野,从20年前风投在中国起步发展之时即已存在。至少自2015年前后开始,人民币基金深感于在近十年最大的投资机会——互联网赛道上的一无所获,积极谋求转型,追赶美元基金。

如今2019年已近尾声,至少从IPO项目来看,人民币基金与美元基金依然像两条平行线。互联网赛道依然是美元基金的天下。

究其原因,部分可归于政策因素,毕竟人民币基金投资于海外上市的企业涉及到资金出境;但更根本的,恐怕是底层投资理念的迥异。

若秉持中立,人民币基金与美元基金两者之间,存在的应是差异而不是差距。美元基金在互联网赛道有优势,而人民币基金更擅长制造业的相关产业、硬科技。但在中国,原本的美元基金正在纷纷募集人民币基金,而相反的情形却很少见,也是一个客观事实。

国内募资难,海外容易?

持续两年的募资难,让人民币基金的这个冬天格外寒冷,即便是科创板、注册制的利好,也未能扭转募资额雪崩式下滑的趋势。

即便是头部机构,募资也变得更困难。LP们抱团取暖的态势,更让众多中小机构面临生存危机,类似“90%的VC/PE都会死去”之类的耸人断言,从行业大佬到媒体在不断重复。

国内募资困境,迫使一些人民币基金GP试图尝试海外募资,但等待他们的是一盆接一盆冷水。

实际上,以人民币基金起家的本土GP在募集美元基金方面早有尝试,但截至目前,成绩寥寥。纵观市场,能够募到美元基金的机构,要么是红杉等一众老牌美元基金,要么是有美元基金背景的新生代投资人创立的新机构,人民币基金背景的GP数量寥寥。

日前,在投中网举办的“投中十问”研讨会上,一位机构合伙人直指“鄙视链”问题:“人民币基金,不管成立再久,业绩再好,去拉美元不太容易。但反过来,美元基金,不管老牌的或者新牌的,问人民币的LP拿钱的时候就比较好说话。”

为何人民币基金进入国际资产管理体系会如此困难?光尘资本顾问合伙人、曾供职于加拿大某养老基金的廖一帆向投中网表示,“人民币与美元的投资逻辑、语言体系都不一样。”

廖一帆表示,美元LP不会轻易投资一只基金,投一只新基金需要到很多人力物力投入,考察GP非常仔细,不光要看基金的业绩,还会深入看每一个赚钱的项目是怎么投出来的。人民币基金如果只凭一张嘴,是不可能募到资的。至于很多人民币基金凭关系拿项目、拿份额,投研能力比较弱,就更难以被美元LP接受。相比之下,人民币基金还缺乏应对专业、成熟LP的经验。

2019年成功募集美元基金的一位GP合伙人也向投中网表示,相比于人民币基金的LP,美元基金LP尽职调查做得非常细,要求提供的管理数据也多,观察周期相对更长。

此外,虽然中国的GP数量已经非常庞大、远超美国。但如此之多的GP,相互之间却高度同质化,难以满足美元LP们差异化配置的需求。

纵观2019年少数募集成功的几个案例,均以专注于投资细分领域为特色。廖一帆认为,这很好理解,因为对于美元LP来说,在已经有长期合作的一线机构的情况下,再配置一只综合性基金没有意义。

对于募集美元基金的问题,一位国内排名前列的人民币基金合伙人坦言,目前还准备不足,需要进一步加强新经济行业的团队建设,熟悉国外资本市场,“要对基金结果负责,而不是为了募资而做美元基金”。

在上述现象背后,是人民币基金与美元基金从风格打法到投资逻辑、运作方式,乃至语言体系的巨大分野。例如,高谈阔论政策利好、“Pre-IPO策略”这类在国内司空见惯的行为,却会让美元LP感到“这是投机”;再如,在国内普遍存在的同一机构多只基金投一个项目现象,美元LP会非常警惕,因为存在可能的利益冲突,通常需要有主要LP参与的AC(咨询委员会)讨论通过,而在人民币基金中,AC普遍流于形式。

专注基金募集、二手份额交易等服务的宣怀投资创始人盛立军就向投中网表示,人民币基金对企业的期望是上市,对LP的期望是卖过去书面的业绩来卖出未来的基金产品而拿到钱,很少考虑国际LP的投资策略进化和国际PE行业的演化。

鉴于直接募资太难,现在比较可操作的方式是,人民币基金拿出一部分老基金的资产组合,折价装入新基金,以此为基础引入美元LP。这种方式让美元LP在进来的第一天就能获得30%-50%的账面收益,换言之就是用让利换合作。

这也是一种无奈之举。盛立军表示,直接募资也可以但很困难,要募集美元基金的GP实在太多,“LP希望GP先给点好处,只能先让利”。

此种方式,从好的方面看,这一方式也有助于建立信任:美元LP希望通过二手份额交易进入一只基金来改造GP,观察效果。盛立军认为,就像制造业的升级换代一样,美元LP的进入也会让基金升级换代。当然,这一模式要操作成功,要求老LP们有强烈的转让愿望,并不是所有人民币基金都能做到。

独特的人民币基金生态

人民币基金与美元基金,真的有难以抹平的差距吗?

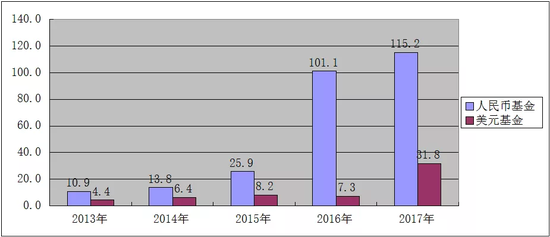

众所周知,风险投资在中国是百分之百的舶来品。先有外资机构后有本土机构,先有美元基金后有人民币基金,早期成立的本土机构一向愿意将更早成立的外资机构当作师傅。但很快,人民币基金以“本土化”为方向,发展出了自身独特的投资方法论和逻辑体系,成为与美元基金分庭抗礼的力量。投中研究院数据显示,在成长期基金(Growth)这一阶段,人民币基金募集规模多年来保持着比美元基金高2-3倍的水平。

成长期基金募集规模(单位:亿美元,来源:投中研究院)

成长期基金募集规模(单位:亿美元,来源:投中研究院)

同时,人民币基金的成长期策略获得了优异的表现。在A股IPO公司中,人民币基金渗透率超过50%;在科创板,这一渗透率更高,第一、二、三批上市公司中,超过95%得到过人民币基金的投资。

尽管如此,一个不争的事实,人民币基金在业内的声量与其规模极不相符,长期以来掌握话语权的仍旧是美元基金。翻开那些“独角兽”的股东名单,绝大部分投资机构都是美元基金。即便是争议较大的投资风口,无论是“千团大战”,还是共享经济,几乎都是美元基金所造,大众耳熟能详的“造风”大佬也基本来自美元基金。

而人民币基金则常居于大众视线之外,信奉“闷声发大财”,IPO的项目数量很多,但知名度高的少。相比于美元基金押注独角兽的惊险刺激,人民币基金颇显得有些四平八稳。

如此,却也衍生出独特的人民币基金生态。

诸如,在风险投资业内,“二八定律”被视为一条铁律,但对人民币基金来说,很长时间以来这一铁律一定程度上是失效的。一个例证,2006年之后A股IPO退出渠道开放之后的状态是,一个行业的第一名和第20名往往都能上市,看不到“赢者通吃”的现象。

创投行业也产生出一个特色现象:中国的GP数量要远远超过美国。截至2019年9月底,在中基协登记的私募股权、创业投资基金管理人数量达14802家。而美国风险投资协会(NVCA)的统计则显示,截至2018年底美国的风险投资机构总共只有1047家。

这些海量的中小机构竟也找到了自己的生存之道。例如,2019年7月科创板开板,就成了一场雨露均沾的盛宴,第一批25家上市公司被超过200家VC/PE分食,其中有深创投、达晨等老牌机构,更多的则是成立时间较短、规模也较小的中小机构。

“人民币基金的投资风格与LP是相关的。”元禾辰坤高级合伙人王吉鹏向投中网表示,美元基金的LP能忍受更长的时间,人民币基金的LP过去以个人为主,现在有很多政府引导基金,但政府的资金并非纯粹市场化。例如,科创板推出后,很多人民币基金开始投资硬件、看芯片,这一方面是迎合科创板的规则,另一方面也是在满足LP 的出资要求。

洗牌:项目科创板上市VC/PE仍浮亏

几乎没人认为人民币基金的这一现状会稳定持续下去。

“中国的GP是不是太多了?”、“我们需要这么多GP吗?”类似问题,近期被频繁提出。

盛希泰在前述演讲中就反诘募资难:“吃这碗饭的人讲募资难,说明投资能力不行,中国不需要目前这么多的GP。”

达晨财智董事长刘昼在一篇署名文章中预测:创投行业洗牌会越来越严重,一定会出现“一九现象”,即10%的人挣了行业内90%的钱。

于人民币基金而言,注册制或将带来真正的分化时代。从2015年开始就不断有人民币基金喊“狼来了”,注册制会带来大洗牌。之后的几年间,注册制一再推迟,资本市场的改革速度不及预期,也让一些转身过早的人民币基金被拍死在沙滩上。而这次注册制真的来了,转身过慢恐怕也同样危险。

科创板、注册制以迅雷不及掩耳的速度快速落地,正深刻地改变资本市场生态。作为中国本土生长出来的创投力量,人民币基金正迎来发展的十字路口。无论主动或被动,人民币基金转型已是有进无退。

一位人民币基金人士就向投中网阐释了一个观点:虽然创投行业期待注册制,认为项目上市更容易了,但注册制对大部分人民币基金来说并不一定是好事。因为注册制会让平庸的公司现出原形,估值倒挂会是普遍现象,只有投到真正头部的公司才有可能赚钱。

实际上,科创板已经在露出它的真面目,第一批公司经历上市之初的普遍性大涨,不到半年已偃旗息鼓,进入剧烈的分化阶段。截至12月2日,第一批上市公司中涨幅最高的是心脉医疗、南微医学、安集科技等公司,涨幅在200%左右,投资了这些公司的机构回报在数倍到数十倍不等。但另一些公司却把曾经疯狂的涨幅吐了个干净。容百科技以12月3日22.5元股价计算,已经低于发行价15.4%,相比近十家机构参与的上市前最后一轮融资成本价低13%。这些机构,也成了首批体验“项目上了科创板还亏钱”的机构。

新上市企业也分化明显,2019年12月4日A股上市的建龙微纳,在首日就急速破发。在此前一天上市的祥生医疗仅上涨2.04%,刷新科创板新股上市首日涨幅的最低纪录。此外,自2019年11月6日,昊海生科盘中跌破发行价成为科创板首个破发案例之后,至今已有天准科技、杰普特、卓越新能、久日新材、容百科技、建龙微纳等十只股票相继破发。

“人民币基金不能躺在过去成功的经验上看未来,拿着旧船票是走不到新路上去的。”达晨财智总裁肖冰坦言,“如果全面实行注册制,将会发生根本性的变化,美元基金的优势可能会更明显。”

对于“不做美元基金没有饭吃”的观点,也有多位人民币基金合伙人向投中网表示,对头部人民币基金来说,募美元基金并没有那么迫切。科创板推出及创业板注册制改革之后,人民币基金对新兴行业的投资会更大胆灵活,并不必然需要美元基金。王吉鹏就表示,人民币基金和美元基金没有核心分歧,核心还是投到好的公司。