欢迎关注“创事记”的微信订阅号:sinachuangshiji

文/李婷婷

来源:资本侦探(ID:deep_insights)

在中国的商业历史上,有这样一幕在后来反复被提及:滴滴与快的的合并谈判进行到最后关头时,两家的管理层分别在两个房间里,给腾讯的刘炽平和阿里巴巴的蔡崇信打电话征求意见。

“BAT就像天上的神仙,神仙在看人间打仗。”华兴资本创始人包凡这样形容这充满了隐喻的一幕。

如果将市场限定在科技互联网范围内,近几年中,几乎所有新崛起的知名企业,背后都站着BAT的身影,其中滴滴、美团、拼多多、字节跳动等曾在BAT帮助下成长的企业,甚至反又对BAT形成了一定威胁。

BAT三家中,腾讯和阿里巴巴在战投上尤为活跃。有戏言说,腾讯和阿里巴巴投出了半个互联网——这一说法当然不算准确,但腾讯和阿里巴巴确实通过投资手段,深刻影响着整个互联网世界的商业格局与走向。

这背后,帮助BAT在资本棋局中下子的是企业的CVC(Corporate Venture Capital,企业风险投资)团队。与传统VC不同,CVC一般是非金融企业设立的独立投资子公司或者投资部,从CVC大部分的投资决策中,都能窥见其母公司的战略意图。

中国CVC从起步至今已有超过20年的历史。20年间,一边是互联网浪潮兴起,中国企业的体量与资本实力飞速增长;一边是资本市场起起伏伏,年初的疫情让近年来本就处于寒冬中的资本世界雪上加霜。在这样的环境中,中国CVC在悄然成长,不断变化。

从执行者到瞭望塔

联想创投集团总裁贺志强在近期的采访中说道,传统CVC很大程度围绕企业当前战略来进行投资布局,但在快速发展和更为开放的智能互联网时代,新一代CVC的格局更为宽广,以创业创新的力量反推母公司发展,成为其瞭望塔。

关于CVC的目标与作用,哈佛大学教授Chesbrough在战略及财务两个目标维度下,结合母公司与被投公司经营契合度,将CVC投资分为四种方式:

驱动型投资(Driving investment):被投公司与CVC母公司当前战略及业务有着紧密联系。

补充式投资(Enabling investment):被投公司与CVC母公司不存在紧密的业务联系,但被偷企业能够帮助CVC母公司构建商业生态、刺激市场需求、巩固市场地位。

期权式投资(Emregent investment ):期权投资难以迅速提供回报,但能够给CVC母公司提供战略期权。母公司利用被投企业尝试新商业模式,进入新商业领域,开放新备用技术。

被动式投资(Passive investment):被投企业与CVC母公司在战略与业务上,均不存在联系,投资纯粹为寻求财务回报。

图源:《2018中国CVC行业发展报告》

图源:《2018中国CVC行业发展报告》

结合这一模型理解贺志强所说的“新一代CVC格局更为宽广”,实质上是指CVC的投资方式正在发生变化,补充式投资与期权式投资正逐步取代驱动型投资,成为更有长期价值的投资方式。

CVC在中国发展迅速,但起步相对较晚,发展历史也并不长。

我国第一个比较大规模的CVC投资——实达集团1200万元投资成立仅半年的北京铭泰科技发展公司——发生在1998年,迄今也仅有22年。结合现有CVC格局来看,最具影响力的两家企业腾讯与阿里巴巴都是在2008年才先后成立投资并购部与战略投资部,可以说,中国CVC从那时才算真正拉开序幕。

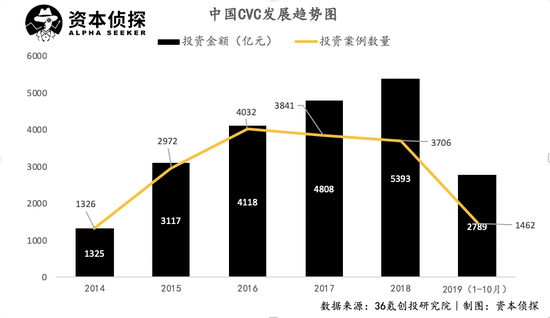

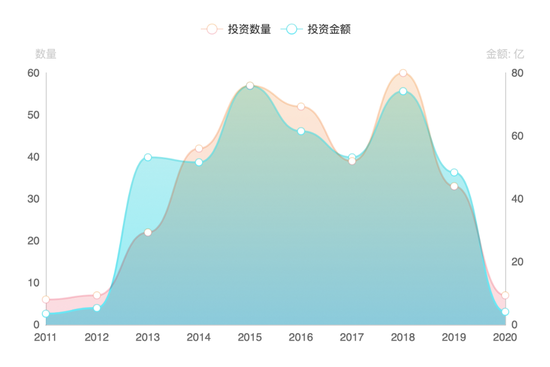

2014年,在“双创”引领下创业热潮兴起,带动VC市场大幅增长,同时,各家企业开始大举撒币,中国CVC在此时迎来爆发机会,开始崭露头角,并在此后几年影响力与日俱增,2016年投资案例数量达到4032件的峰值,投资金额继续逐年上升,在2018年达到5393亿元。

其中,腾讯与阿里巴巴最为活跃,在2010至2019年间,腾讯累计投资金额达到2072亿人民币,阿里巴巴累计投资金额达1744亿人民币,分列中国股权投资市场CVC投资金额排行榜第一、第二名。

二者的共同特点是投资范围与类型都非常全面,投资方式涵盖了驱动型、补充型、期权型。

腾讯在2011年成立了投资规模为50亿元的腾讯产业共赢基金,开启投资系统化的布局,在大文娱、大消费、金融科技、企业服务、人工智能、医疗等领域都有布局,投资公司包括美团、拼多多、快手、斗鱼、猿辅导、新氧等,形成了大把撒钱“买买买”的投资风格。

其中,腾讯主营的文娱游戏业务,仍是投资的重中之重。根据36氪创投研究院数据,腾讯是全球最大的游戏投资人,年平均投资游戏公司数量在10家以上,在游戏板块的投资超过830亿,并曾在2016年花费86亿美元收购芬兰游戏公司Supercell,创下腾讯迄今为止在文娱板块的最高投资记录。此外,短视频也是腾讯近年布局的重点,且占比不断扩大,腾讯对快手的投资额或超12亿美元。

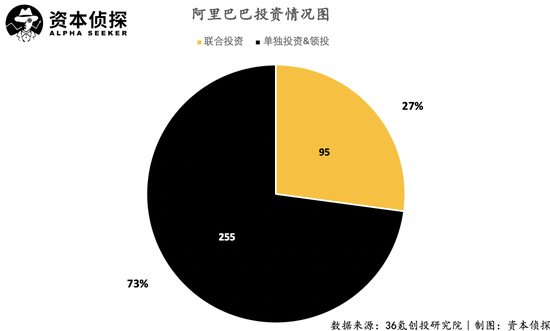

阿里巴巴CVC投资重点则更偏向电商,在企业服务、文娱传媒等行业也都有布局,与腾讯一样,投资范围与类型都相对广阔。但相较之下,阿里巴巴的风格更为强硬,大多采用单独投资或领投的主导型投资策略,多次通过逐步增加持股比例的方式收购被投项目,包括高德地图、UC、优酷、饿了么等。

阿里巴巴旗下的蚂蚁金服也在进行独立的CVC投资,投资类型会更为垂直,主要在金融与企业服务领域进行驱动型投资,也会在结合支付场景寻找优质标的,进行补充型投资。截至2019年10月,蚂蚁金服CVC累计投资金额约为643亿元,累计投资案例约153件。

BAT之中,百度的投资策略更为特别,投资金额及数量虽有不及,但在2016年成立百度风投之后,在人工智能领域落地颇多。

百度风投相对独立,不背百度战略KPI,致力于覆盖全球初创期到成长期的人工智能项目,与百度核心业务关联不大,更偏向于期权式投资。2017年,百度在人工智能领域投资了14个项目,投资金额达到18.5亿元。

BAT三大巨头通过CVC敏锐捕捉市场机会,发现并扶持了一批企业的成长。小巨头们长成之后,也在通过CVC拓展自己的商业版图。

在创业邦最新发布的《2019中国最活跃CVC榜单》中,除阿里巴巴、腾讯、百度三家外,京东、小米、字节跳动也都挤入中国最活跃内资CVC Top 10。

京东战投部的大规模出手开始于2016年左右,至今已进行了超过100笔对外投资,主要集中于京东老本行电商领域,在永辉超市、唯品会两个案例上收获颇丰,也在易车和途牛上栽过跟头。6月5日,即时零售商达达集团在美成功上市,成为京东战投史上又一新战绩。

去年7月,京东战投负责人胡宁峰上任,京东战投的投资风格也发生明显变化,逐渐转变以驱动型为主的投资风格,独立性加强。胡宁峰在去年9月份表示,未来许多集团战略将由战略投资部来推进,业务部门和战投部门推进的投资比例将会是“一半一半”。

京东战投负责人胡宁峰

京东战投负责人胡宁峰

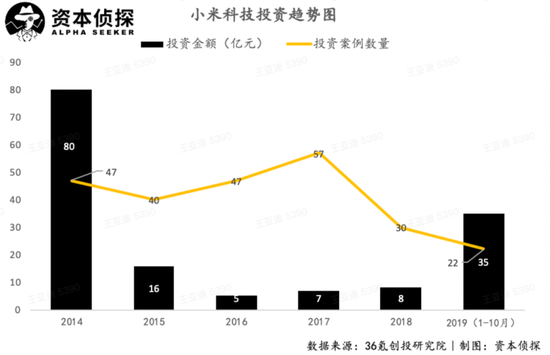

小米是同体量公司中CVC最为活跃的之一,投资超过270家公司,投资主战场有文娱与硬件。小米对外投资的高潮在2014年,投资总金额达到47亿元,大举加码文娱,以12.2亿美元战略投资优酷,并在同年分别向爱奇艺和迅雷投资超过10亿元人民币。此后,小米的投资数量和金额相对来说都有大幅缩减,最大额的案例是在2019年投资小鹏汽车超过25亿元人民币。

小米集团总裁王翔在近期采访中提到,小米与湖北省政府联合发起了“湖北小米长江产业投资基金”,将发力先进智能制造。

字节跳动是近年最值得瞩目的新兴巨头,它也在不断通过投资来巩固自身地位。其投资策略从早期专注内容与社交领域,逐步向教育、汽车、电商等流量变现场景,以及2B领域转型,并且非常看重海外布局,投资思路与业务联系紧密。

在大小巨头的示范作用下,CVC已经成为了有一定体量的企业标配,甚至不少公司自身还是独角兽,也开始出手投资同领域其他初创企业,如商汤科技在5月份就领投了对AI教育机器人企业轰轰机器人的3000万元A轮融资。

连曾声称“三不”(不做应用、不碰数据、不做股权投资)的华为也转变态度,杀入了创投圈。华为在2019年4月成了了一家全资子公司哈勃科技投资有限公司,至今已完成十笔投资,主要集中于智能硬件领域。

近期,因疫情表现惨淡的携程成立一家创投公司,在自顾不暇的情况下仍加码CVC。此前,携程在战投上其实就有着频繁出手,从2010年起,对外投资有56起,投资范围集中在酒店、民宿、餐饮、航空等旅游领域。此次成立创投公司之后,携程在战投的方向与类型上会发生怎样的变化?又是否会打破“只投旅游相关产业”的承诺?疫情之后,携程的新战略方向或许可以从之后的投资选择上一窥究竟。

总的来说,CVC已经大小企业们巩固优势、完善生态、扩大版图的必选项,随着各自企业的成长与资本实力的增强,CVC的投资类型在从驱动型向补充型、期权型转变。CVC们通过敏锐嗅觉发现市场机会,并反哺母公司业务发展。

疫情之下,有人欢喜有人愁

CVC作为VC的另一种存在形态,其发展趋势与VC市场走向及国内整体经济环境有着紧密联系。

在2019年,中国股权投资市场整体收缩,CVC的投资案例数、投资金额也都出现明显缩水。根据私募通数据,2019年中国CVC投资案例数为705起,同比下降17%,投资金额1139.13亿元,同比下降41%。

进入2020年,疫情让中国VC市场更为艰难,募投退活跃度均创下2017年以来新低纪录。清科研究中心数据显示,2020年第一季度VC机构共新募集80支可投资于中国大陆的基金,数量同比下降51.2%;新增资本量为267.99亿元人民币,同比下降50.9%;平均募资规模为3.35亿元人民币。

但相比VC机构们普遍惨淡的募投成绩,CVC在今年表现出来的投资趋势各不相同,背后原因也更加复杂。

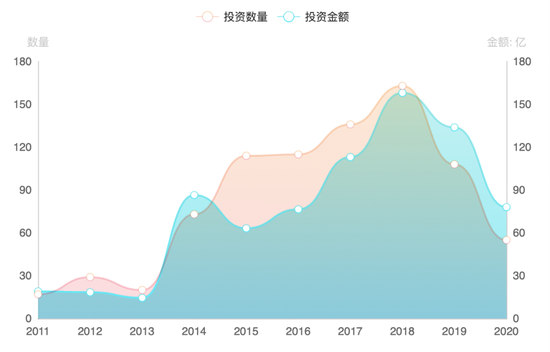

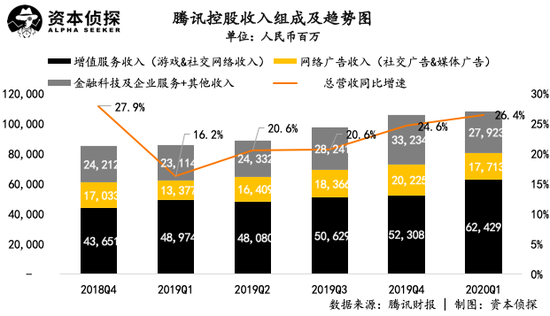

腾讯依旧在疯狂撒钱,2020年至今,共完成55笔投资,投资总金额为78亿人民币,与去年全年108笔投资、133.9亿人民币投资额的战绩相比,完成度超过一半,投资规模并未受大环境影响而萎缩。

腾讯投资趋势图(来源:IT桔子)

腾讯投资趋势图(来源:IT桔子)

腾讯今年的投资方向,包括有大热风口,如在教育领域进行了五笔投资,其中对猿辅导的投资金额高达10亿美金,也有在文娱传媒、企业服务、金融、电商等领域持续加码。总的来说,腾讯CVC的投资规模及策略并未在今年出现明显变化,疫情之下,依旧“财大气粗”。

背后原因之一是,母公司腾讯在疫情之下业务并未受到过多不利影响,反而吃到宅经济红利,第一季度实现破千亿营收,同比增长26%,实现净利润达到271亿人民币,同比增长29%。五月,腾讯市值突破4万亿港元,创下近两年新高。

在母公司业绩、财务状况皆表现良好的情况下,腾讯CVC的生存境况与传统VC大相径庭,无需承担过多压力,也依旧有足够的资金实力继续进行大规模投资。

其差异源于两种模式资金来源上的根本区别,CVC主要依靠母公司的资本支持,而传统VC通常采用有限合伙人制,有限合伙人(LP)是主要出资人。因此,CVC具有资金来源更稳定、存续周期更长的天然优势,在市场环境变化中,也表现出更强的抗风险能力。

但同是背靠巨头的阿里巴巴CVC,今年的投资规模却有明显的缩水,至今只进行了7笔对外投资,总金额为4.1亿人民币,而去年全年总共完成了33笔投资,总金额达到48.4亿元。

阿里巴巴投资趋势图(来源:IT桔子)

阿里巴巴投资趋势图(来源:IT桔子)

在今年一月初完成两笔企业服务及电子商务领域的投资后,阿里巴巴的战投就随着疫情形势发酵按下了暂停键,直到4月才重新出现投资动作,分别投资了英国酒店AI价格预测和收益优化技术开发商Hotelmize、印度生鲜杂货电商平台Bigbasket、智能终端销售服务提供商爱施德、物流服务商韵达、智能工业解决方案提供商飞象互联。

阿里巴巴今年在对外投资上表现得尤为慎重,投资方向围绕着智能技术、电商、物流等与自身业务联系更加紧密的领域。蚂蚁金服对外投资的规模同样缩水,今年投资数量为6,投资金额为17.2亿元,去年全年投资数量达到28笔,投资金额为37亿元。

疫情期间,阿里巴巴的主营业务电商也受到了一定影响,这并不足以动摇阿里巴巴的资本实力,但从投资活跃度上看,疫情一定程度上让阿里巴巴以更谨慎的态度评估市场情况与投资机会。

在母公司财务状况稳健的情况下,腾讯和阿里巴巴体现出两种完全不同的对外投资态度,其他CVC机构呈现出的投资趋势大致也都可归为这两类。

像腾讯一样继续撒钱的有小米、联想。今年小米已经完成了19笔投资,超过2018年全年,投资金额达到7.2亿,已完成去年全年投资额的57%。联想系的君联资本今年内的投资金额已经超过2019全年,达到18.2亿元,与2018年投资金额的峰值22亿元也相差不远。

与阿里巴巴一样,采取谨慎态度的有京东,今年只进行了3笔投资,相较2019年全年17笔的投资数量大幅下降,但投资金额反而超过去年全年,单笔投资金额大幅上涨,其中,对凯撒旅游的投资金额达11亿人民币,对国美零售的投资金额达1亿美元。

这是在较为恶劣的大环境中的另一种投资思路,寻找更优质的标的下重注。

疫情大考下,各行各业都呈现出一个大趋势,撑不下去的小微企业死掉,撑下去了的头部企业将在恢复期之后更进一步。这个趋势在VC及CVC市场同样适用。

在疫情中抗风险能力更弱的中小型企业,很难有余力再去支持CVC的对外投资,这类CVC的投资计划不得不被迫暂停。但比传统VC幸运的是,只要母公司还有一息尚存,休养生息之后,其CVC依旧有用武之地。但中小型独立VC机构,没有母公司支持,在疫情之中面临着一场大清洗。

无论是传统VC还是CVC,疫情之后,机构间的差距将会越拉越大,头部效应将更加明显。这时,要实现整个行业的良性发展,就更依赖于头部机构对中小型机构的扶持。

2018年5月,在DEMO CHINA创新中国春季峰会的舞台上,创业邦联合腾讯、高通、联想、三星、美团、小米等知名企业的投资部门或投资子公司共同成立了企业创投联盟,腾讯投资管理合伙人李朝晖、高通创投董事总经理沈劲担任首任联席理事长。

同年,一批新的企业开始启动CVC运营,但还处于早期发展阶段,企业创投联盟成立的初衷,就是与这些企业分享创投经验,扶持新兴CVC发展,从而推动整个行业的成长——疫情之下,这一联盟存在的意义将更为突显。

在谈及CVC与传统VC的竞争关系时,李朝晖表示,“(中国)CVC也在跟传统VC、PE等财务基金合作合作,一起把市场做大,而不是互相争夺有限的资源、玩零和游戏”。

但一方面,VC机构现阶段普遍募资困难,另一方面,对创业者来说,他们很难去拒绝此时向他们伸出橄榄枝的知名CVC,这意味着更稳定的资金来源、业务支持、生存保障,这在艰难的创业环境中非常可贵,这意味着CVC对传统VC的威胁性越来越大。

有人疯狂撒钱,有人濒临出局,利益支配下的资本世界向来残酷。以疫情开局的2020年,“在天上看人间打仗”的巨头主导下,CVC正在股权投资市场中占据更重要的地位,并更深切地影响着商业格局的变化。

既有深度又有响度,「深响」致力于研究科技、娱乐、互联网行业,提供关于商业规律、商业模式、商业机遇的解剖洞见。

记者在现场观察到,下午三时十五分许,李国庆和俞渝先后抵达东城区人民法院。夫妻二人在等待进入法院时,相距较远,彼此并无交流。详细

记者在现场观察到,下午三时十五分许,李国庆和俞渝先后抵达东城区人民法院。夫妻二人在等待进入法院时,相距较远,彼此并无交流。详细

若你的企业模式本身就有弊端,甚至反乌托邦,你需要仔细揣摩说辞。要让年轻、思想开明的员工每天工作时感觉良好,有时仅凭高薪和津贴是远远不够的。详细

若你的企业模式本身就有弊端,甚至反乌托邦,你需要仔细揣摩说辞。要让年轻、思想开明的员工每天工作时感觉良好,有时仅凭高薪和津贴是远远不够的。详细

国内的新冠疫情,爆发在一季度,对企业的影响,也集中在一季度。数据不会说谎,一季度财报是一面镜子,能直观反映疫情带来的真实影响。详细

国内的新冠疫情,爆发在一季度,对企业的影响,也集中在一季度。数据不会说谎,一季度财报是一面镜子,能直观反映疫情带来的真实影响。详细