来源:透镜公司研究

研究核心提示:

华谊兄弟在巨额亏损、资金链高度紧张之际,拿到了腾讯、阿里等战投的23亿元“救命款”,如果没有这笔资金的紧急注入,即便完全不考虑疫情的影响,华谊兄弟也极可能会成为下一个乐视或暴风集团,最终走向全面、彻底崩溃,王中军、王中磊兄弟的结局可能不见得比贾跃亭和冯鑫等人强到哪里去;

华谊兄弟截至今年一季度末的流动资产只有29.70亿元,但在扣除预付款和存货之后,其速动资产不足7亿元,其中的现金储备更是不足3亿元;然而,华谊兄弟同期的流动负债却达到了惊人的48亿元,其中仅短期银行借款即超过20亿元,其速动口径的流动性缺口超过41亿元——23亿元的救命款虽能够帮华谊兄弟暂缓燃眉之急,但还远不足以从根本上解决该公司的资金链危机;

华谊兄弟目前账面的各类股权投资余额接近59亿元,占该公司总资产的比重超50%,更远超其净资产规模——变卖这些股权投资项目将是该公司未来化解资金链危机的最现实路径,但我们认为即便是在计提了巨额资产减值准备之后,华谊兄弟的这些股权投资水分仍然十分巨大,其实际可变现能力存在非常大的疑问,尤其是在该公司通过财伎表演向长期股权投资转移10亿级巨额商誉后,这部分资产的水分更应该引起外界的关注……

新闻线索:

救命款敲定,华谊避免成下个乐视或暴风

最近一段时间,外界关于华谊兄弟的最大关注是:王中军、王中磊兄弟拉来了包括腾讯、阿里在内的一众战略投资者,这些战略投资者通过认购华谊兄弟定向增发新股的方式,向后者紧急注入23亿元的资本金——当然,为了引进这些战略投资者,王氏兄弟也可谓下了血本:将增发底价打了8折,这是目前的监管新规所能允许的最大增发定价折扣,这一折扣虽然显示了王氏兄弟的满满诚意,但更多的似乎是暴露了他们满满的无奈。

从市场反馈来看,投资者对这笔交易显然充满了期待,至少在透镜公司研究看来,这笔23亿元巨额资金的注入,能够让处于摇摇欲坠状态的华谊兄弟暂时避免跟乐视网和暴风集团一样全面、彻底崩盘的命运,没有这笔“救命款”,王中军、王中磊兄弟的处境,可能并不见得比贾跃亭和冯鑫强多少。

至于透镜公司研究为什么会作出如上判断,大家不妨看看我们之前所作的有关华谊兄弟的历史研究,同时结合前期的核心研究结论,再认真阅读本文接下来即将对华谊兄弟展开的进一步流动性和资产结构分析,相信不难找出其中的答案——在这里,我们尤其需要重点提起的是今年1月6日透镜公司研究发布的《华谊兄弟离“海航式缩表瘦身”还有多远?》一文,它对更好地理解本文有重要的背景参考作用,该文的核心结论如下:

1. 华谊兄弟若连续两年亏损,2020年将面临巨大的退市和保壳压力,不排除该公司会在2019年报的会计处理上采取“一亏到底”的激进策略进行财务大洗澡,轻装上阵为2020年的扭亏和保壳腾出足够的财务灵活空间——注意,这一点目前已经成功应验了!

2. 华谊兄弟的历史利润并非主要来自其主营业务,投资收益贡献了该公司绝大部分历史利润,最近两年华谊兄弟的投资业务急转直下,2019年其投资业务更是陷入亏损——资产泡沫破灭之后,华谊兄弟靠投资驱动利润表扩张的模式已经难以为继;

3. 华谊兄弟连续巨额亏损之后,其资产负责结构急剧恶化,其目前的流动资产已经不能覆盖流动负债,陷入了资金链非常紧张的局面——为了避免信用违约,华谊兄弟正在采取大规模地“借新还旧”的“滚动展期”方式偿债,但此举无法从根本上解决其债务压力问题;

4. 在偿债压力山大的情况下,已经不能再贡献投资收益的长期股权投资已经事实上沦为华谊兄弟资产负债表上的赘肉——如果接下来华谊兄弟主业不发生远超预期的大逆转,该公司极可能将被迫采取大规模地“砍赘肉”的方式来“缩表瘦身“,仿海航之道以解决其流动性问题……

除了1月6日的研究外,透镜公司研究于5月6日发布的《华谊兄弟商誉化解术:巧借财伎四两拨千斤,10亿商誉遭隐藏》一文对于本文的理解同样重要,不过关于这篇文章,我们后面还会提到,此处不作详述——回顾完透镜公司研究前期文章的核心结论,下面我们可以进入今天的主题。

流动性分析:

23亿可缓燃眉之急,难解资金链根本困境

腾讯、阿里等战略投资者的23亿元紧急注资能救活落水的华谊兄弟吗?

目前从数据分析结果来看,这点钱或许只能化解华谊兄弟的燃眉之急,远远无法从根本上解决该公司的资金缺口问题,因为这个23亿甚至还不够该公司偿还其即将到期的各项银行借款。

2018年-2019年,华谊兄弟累计亏损超过50亿元,今年一季度,受疫情影响,华谊兄弟继续亏损了1.43亿元,较去年同期的亏损数据扩大了52.64%。持续巨额亏损之后,华谊兄弟的资产负债结构继续加速恶化,其流动性状况更是因此雪上加霜。

一季报显示,截至今年3月31日,华谊兄弟的流动资产只有29.70亿元,其中预付账款为15.39亿元,存货为7.82亿元——在剔除如上两项后,华谊兄弟的账面速动资产最多只有6.49亿元,其中现金储备更是只有2.68亿元,再加上其交易性金融资产(股票、债券等)2000万元,该公司截至一季度末的泛货币资金储备余额也不过2.88亿元(这点钱连偿还其各项有息负债的利息可能都捉襟见肘,华谊兄弟2019年的融资利息支出达到了3.13亿元)。

在流动资产质量严重堪忧的同时,华谊兄弟同期的流动负债却高得惊人:该公司截至今年一季度末的流动负债达到了47.99亿元,其中仅短期借款余额就达到了20.75亿元,另外华谊兄弟还有6.67亿元长期银行借款也即将到期——华谊兄弟的流动资产远不足以覆盖其流动负债,其速动口径的流动性缺口达到了41.50亿元,其最新的资金链状况比我们4个月前(1月6日文章)以其2019年三季报(当时年报一季报未发布,连业绩预告数据都没有)的研究结论要糟糕得多,持续恶化趋势明显。

41.50亿元的资金链缺口对于华谊兄弟意味着什么呢?——这一数字是该公司2019年全年总营业收入(21.86亿元)的接近两倍,比该公司巅峰时期2017年39.46亿元的总营收还要高——也就是说,如果没有外部资金注入,即便完全不考虑当前疫情影响,就算华谊兄弟回到历史巅峰状态,也不可能依靠其自身主营业务的造血能力来解决这么大的资金缺口问题。

而且需要指出的是,由于连续两年巨额亏损,今年一季度续亏,同时各项流动性指标全部沦陷,华谊兄弟去年所依赖的“借新还旧化解流动性难题”的招数今年显然也难以故伎重施:因为年报发布后银行大概率会切断对华谊兄弟的所有授信;同时,持续巨亏所带来的糟糕信用评级可能也无法让华谊兄弟通过发行其他债权工具取得补血——这就是为什么我们认为“23亿再融资对华谊兄弟来说是救命钱,没有这笔巨资的注入,华谊兄弟恐怕难逃跟乐视网和暴风集团一样的命运”的原因。

但即便如此,基于以上流动性分析,透镜公司研究同时也需要强调的是,在高达41.50亿元的巨额资金链缺口面前,来自腾讯、阿里等战投的23亿元“救命融资”虽然的确能在很大程度上暂时缓解华谊兄弟的超短期燃眉之急,但远不够从根本上解决其所面临的流动性问题,这笔再融资甚至都不够华谊兄弟偿还其即将到期的27亿多元(短期借款20.75亿元,即将到期的长期借款6.67亿元)各类银行贷款的。

资产水分分析:

资产水分被挤过半,股权投资泡沫仍存

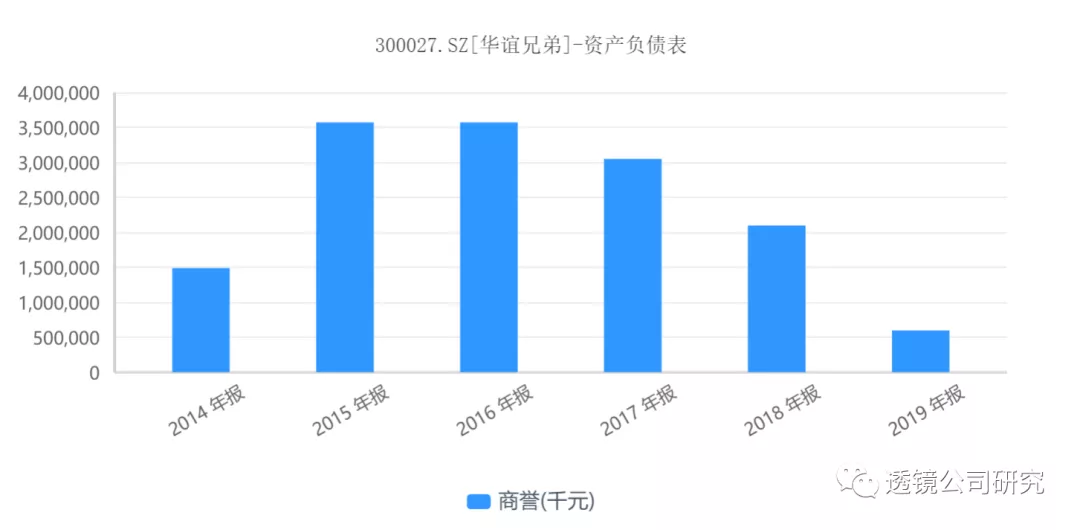

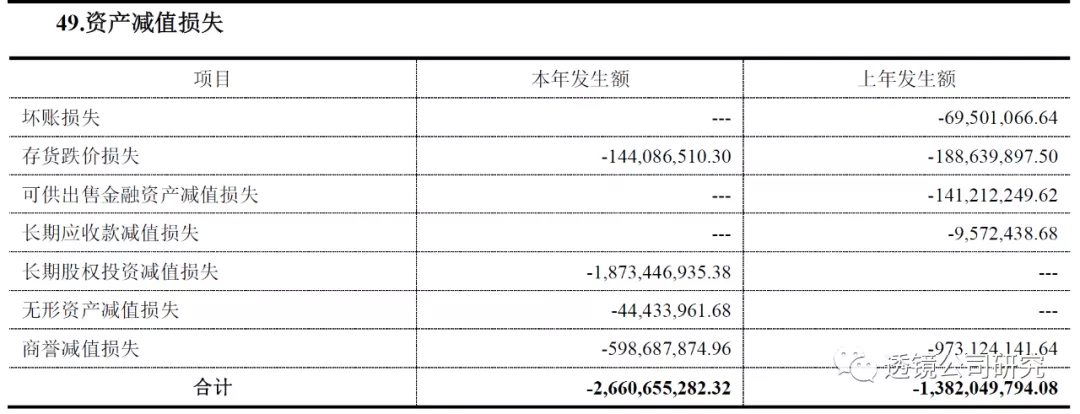

或许有人认为,华谊兄弟2018年、2019年合计计提了40.43亿元(26.61亿元+13.82亿元=40.43亿元)的资产减值准备,其归属上市公司股东权益(归属净资产)已经从2018年初的96.61亿元大幅缩水至2019年底的44.44亿元,尤其是令投资者闻之色变的商誉更是从30.47亿元被挤至5.95亿元——超过一半的归属股东权益水分被挤出去了,商誉水分更是被挤高达八成,如今华谊兄弟的资产水分应该被挤得差不多了吧?

恐怕未必,华谊兄弟资产负债表上各类股权投资的账面水分估计仍然不少。

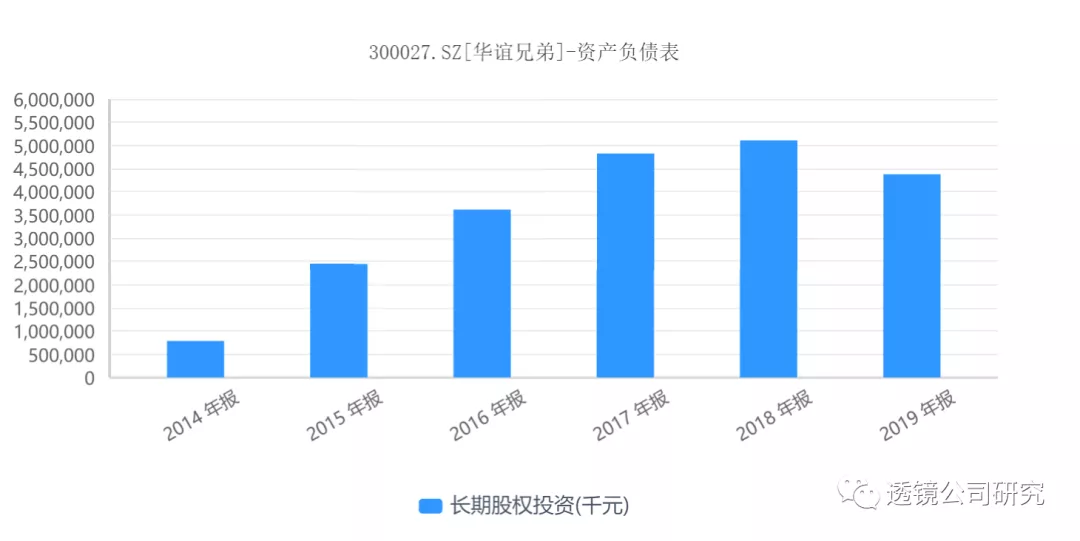

截至2019年底,在华谊兄弟的合并资产负债表账面上,长期股权投资余额仍然高达43.75亿元——这主要是该公司持股份额在20%-50%之间的股权投资;其他权益工具投资余额也达到了10.25亿元——这主要是该公司持股份额低于20%的股权投资;其他非流动金融资产为4.55亿元——这主要是该公司所持有的各类股权投资基金权益份额,其最终投向仍然是股权投资。

以上三项数字相加,华谊兄弟的各类股权投资的权益余额高达58.55亿元,占该公司截至2019年底总资产的比例达到了53.12%,远超其44.44亿元的归属净资产规模,这些股权投资构成了华谊兄弟绝对的资产主体,因此这一部分资产的水分也决定了华谊兄弟整体的资产水分。

华谊兄弟过去两年所计提的40.43亿元资产减值准备中,长期股权投资减值占到了18.73亿元,商誉减值占到了15.72亿元,其他权益工具投资和其他非流动金融资产则只占2.55亿元(注:这两项在2019年金融资产重分类前被华谊兄弟合并为“可供出售金融资产”,2018年该公司计提了可供出售金融资产减值损失1.41亿元;重分类后2019年该公司又继续确认了1.14亿元的其他权益工具公允价值变动损失)。

表面上来看,华谊兄弟在过去两年挤资产泡沫的决心和力度确实非常大,但同时王中军在挤泡沫过程中似乎仍然有所保留,以下三个证据值得关注:

一是,华谊兄弟在计提巨额资产减值准备尤其是商誉减值准备的同时,还通过大玩财伎,将近10亿级的商誉转移至长期股权投资中隐藏了起来,给外界制造其商誉风险几近清零的假象——但实际上,这10亿级的商誉泡沫并未消失,只不过从华谊兄弟原来的商誉项下转移到了长期股权投资项下,变得更隐蔽了而已(详细情况请见透镜公司研究5月6日《华谊兄弟商誉化解术:巧借财伎四两拨千斤,10亿商誉遭隐藏》一文);

二是,华谊兄弟的长期股权投资和其他权益工具投资在理论上性质几乎完全相同(只有持股比例是否超20%的区别),风险结构也应无大异,但该公司对两这项资产的减值处理却明显厚此薄彼:2019年华谊兄弟对其长期股权投资计提了18.73亿元的减值准备,占其期初长期股权投资余额(51.08亿元)的36.67%;但对于10.25亿元(期初余额为11.39亿元)的其他权益工具投资,华谊兄弟同期内却只确认了1.14亿元的公允价值变动损失,只占其期初余额的10%——很显然,华谊兄弟在对其他权益工具投资的减值处理上似乎有所保留,原因很简单:即便是本期减计不足、后期需要追计公允价值变动损失,华谊兄弟的其他权益工具投资也不会再对其利润表产生任何持续冲击,因为该公司借2019年金融资产重分类的契机,将原来归到“可供出售金融资产”中高达11.39亿元的股权投资重新归类到“其他权益工具投资”中,并顺带着将其指定为“以公允价值计量且其变动计入其他综合收益的金融资产”,如此一来无论这些其他权益工具投资的后续公允价值如何变化,都不会再影响华谊兄弟的利润表数字了。

其三,华谊兄弟在计提资产减值损失时很有策略性,按需操作:通过以上对比不难看出,对公司利润表当期损益影响较大的商誉和长期股权投资,华谊兄弟能通过会计手段藏起来的就藏起来,对于实在藏不起来的部分,能多计提就多计提,以绝利润表后患;对公司利润表损益没有影响或影响不大的其他权益工具投资和其他非流动金融资产,华谊兄弟能少计提或不计提的就少计提或不计提——理论上来讲,已经巨亏40亿的华谊兄弟可以不在乎利润表上再多亏几亿甚至更多,但却不能不在乎资产负债表数据,计提资产减值或确认公允价值变动损失用力过猛会导致其股东权益(净资产)数字过于难看,这既会影响到投资者的信心,更会降低华谊兄弟的资信评级,增加其未来融资成本和难度。

最后,透镜公司研究需要指出的是,对于陷入41亿巨额流动性缺口困境的华谊兄弟来说,要想从根本上解决其资金链问题,关键希望所在就是其各类股权投资的实际变现能力,但从目前来看,华谊兄弟虽然经历了大手笔的资产挤水,该公司账面剩余的各类股权投资水分可能仍然不低,这部分资产很可能“有价无市”——要么无法变现,要么实际变现能力明显低于账面值。