文/丁萍

4月28日,好未来(NYSE: TAL)发布了2020财年全年和第四季度(截至2020年2月29日)的未经审计的业绩数据。2020财年全年,好未来实现营业收入32.73亿美元,同比增长27.71%;2020财年四季度,实现营业收入8.577亿美元,同比增长18.05%,归属于好未来的净亏损为9010万美元,上年同期为9960万美元。

营收“减速”,转盈为亏,好未来怎么了?

刚刚经历中概股“造假”风波的好未来,成为一时的焦点,受此影响,好未来股价跌跌不休。但从经营业绩层面来看,虚增的轻课业务销售收入在2020财年(截止2020年2月29日)不足整体预计收入的3%~4%,相比疫情对线下教培业务的重大冲击,影响相对较小。

所以,从业务基本面看,此次疫情对好未来业绩的影响更受关注。

此次疫情利好于在线教育,但使线下业务遭受重大打击。但对以线下业务为主的好未来而言,疫情对线上的利好能否平滑掉对线下业务的重击?对此,我们通过财报一探究竟。

一、疫情之下,好未来成长性如何?

此次疫情导致营收增速放缓,且将成为好未来业绩发展的拐点,高成长性态势将被扭转。

由于教培行业业绩具有明显的周期性,好未来第二财季包含暑假6、7、8月份,属于业绩“旺季”,而紧随其后的第三财季(9、10、11月份)属于业绩“淡季”。(正好与新东方错开一个财季)

好未来财报披露的是美元,但考虑到公司入账的是人民币,我们换算成人民币来考量好未来的业绩变化。

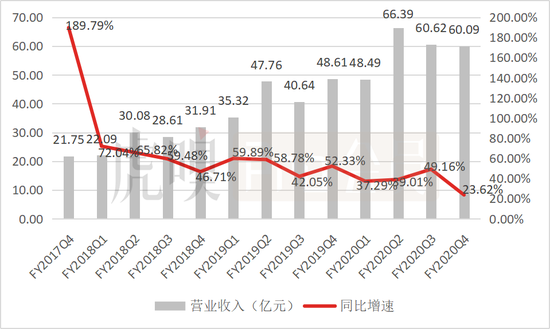

从年度数据看,好未来在2016财年、2017财年、2018财年和2019财年的营收增速分别为52.1%、76.71%、51.37%和57.96%,但在2020财年下滑至33.76%,相比2018财年,几近腰斩。

从季度数据看,好未来的营收增速持续放缓,主要是2018年教培行业监管政策收紧导致公司的递延收入降低,整治方案规定预收周期不超过3个月,导致递延收入减少。好未来好未来2019财年的递延收入同比降低47.40%至4.34亿美元。(注:由于教育辅导机构一般都是预收学费,但是在当期不能确认收入,只能计在递延收入中,只有当课程结束或者按照合同规定,课程到某一程度才能确认收入)

2020财年四季度(2019年12月1日至2020年2月29日),好未来实现营收60.09亿元,同比增速为23.62%,无论同比还是环比均处于放缓态势,且创历史新低。

数据来源:Wind(注:好未来财年为自3月1日至次年2月28日止)

数据来源:Wind(注:好未来财年为自3月1日至次年2月28日止)

在疫情期间,好未来停止了线下运营,还能录得20%以上的营收增速,超市场预期。主要归功于两方面:一是消耗了前期的资源,把线下的课程转移到线上,递延收入得到确认;二是在此期间,线上业务增长在一定程度上弥补了一些线下业务的压力。

但受政策趋严和疫情叠加影响,好未来业绩难以维持过去高增长的态势,未来将陷入增长乏力的困境。

营收“减速”之外,好未来转盈为亏也是本财报关注的核心问题之一。

二、亏损态势延续,原因几何?

此季度再次转盈为亏,受此次疫情影响,亏损态势恐将一直延续下去。

2020财年之前,好未来持续盈利。但在2020财年一季度和二季度,由盈转亏。好未来的归母净利润为在Q3为1.98亿元,但在Q4为-6.31亿元,再次转盈为亏,且亏损缺口有所扩大。

究其原因:一是营收增速放缓;二是销售费用率大幅提升。

数据来源:公司公告

数据来源:公司公告

首先,受政策趋严和疫情影响,好未来的营收增长空间受限。

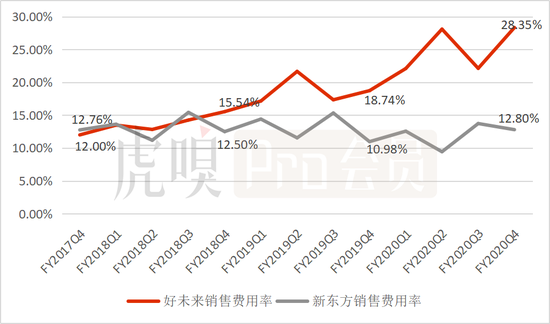

其次,好未来因大力发展在线业务造成销售费用率持续失控,市场投放效率降低,导致其利润空间被逐渐侵蚀。

好未来偏好发力在线业务,由于在线教育自身运营模式决定的——获客成本高和付费转化率低,导致好未来的市场费用投放性价比低下。

营收增速放缓,好未来的销售费用率却持续提升,市场投放效果不尽如意。且相比竞争对手新东方,好未来的销售费用率自2018财年开始超过新东方的同期数据,并且随之新东方的销售费用率持续下降,导致好未来和新东方的销售费用率的差距越来越大。(注:好未来的FY2002Q4实际上新东方的FY2020Q3)

数据来源:雪球

数据来源:雪球

但值得注意的是,虽然好未来的管理费用一直维持在20%-25%之间,高企不下。但相比新东方的管理冗余,好未来的管理费用率相对较低,具有一定的相对优势。

数据来源:雪球

数据来源:雪球

2020财年Q4,好未来的销售费用率和管理费用率总计59.67%,同比增加17.6个百分点,且费用率之和高于当期52.68%的毛利率,势必会造成经营亏损。

因此,营收增长空间受限以及销售费用高企不下是造成好未来当期亏损的重要原因。而好未来想要扭亏为盈,势必重点关注未来的市场投放效率的问题。

发展线上业务的确成了好未来目前盈利的最大拖累之一,但是考虑到在线教培市场的发展潜力,好未来是牺牲利润换增长。尤其是在疫情期间,在线业务业绩有望进入放量增长期,成为好未来的核心业务。

三、为什么好未来预期增速高于新东方?

线下业务停摆,以线上代替线下。

在报告中,好未来首席财务官罗戎表示:由于新冠疫情的暴发,公司将线下课程全部调整到线上平台。在此期间,线上课程的学生人次及收入的平稳和增长一定程度上弥补了一些线下业务的压力。

且好未来预计2021财年第一季度营收8.75亿美元至8.96亿美元之间,同比增长30%至33%。而反观营收规模相似的新东方,预计其下季度营收将同比下降8%-4%(美元计价)。

好未来的营收增速预期远高于新东方,除了新东方留学业务受疫情影响之外,还要归功于好未来线上业务的加速。

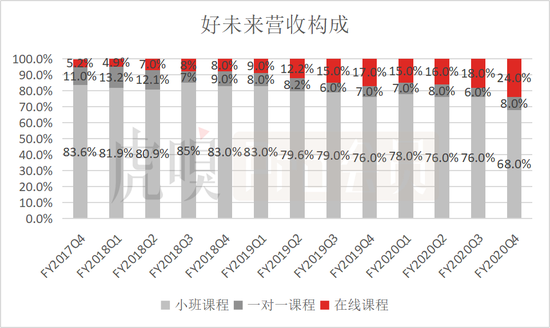

与新东方倾向线下扩张的策略不同的是,好未来更偏好发力线上业务。最直观的表现是,好未来的线上业务收入占比持续提升,从2017财年Q4的5.2%提升至2020财年Q4的24%。而新东方线上业务在2019财年仅占4%,与2018财年持平。(有关好未来和新东方线下布局的比较详情可以查看“虎嗅APP—Pro会员界面—公司价值”版块)

数据来源:公司公告

数据来源:公司公告

在线业务是好未来发力的重点,其收入占比在2019财年Q1完全反超一对一业务,成为好未来的第二大营收源。

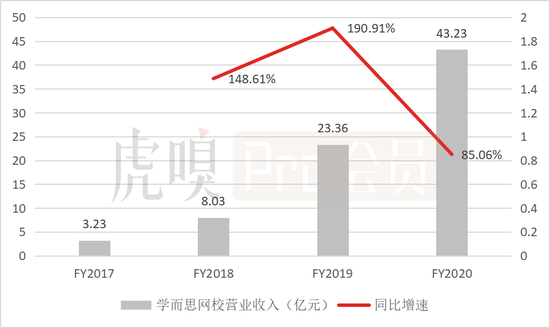

好未来于2008年内部孵化学而思网校,在2015年学而思网校放弃录播转型“直播+辅导”模式开启在线大班课打法,其营收在近3个财年中保持高增。2020财年,学而思网校实现营业收入43.23亿元,贡献了好未来18.85%的营业收入。

数据来源:公司公告

数据来源:公司公告

学而思网校(线上业务)采取的是大班教学模式,大班模式盈利模型要优于小班模式,所以随着好未来对线上业务的持续加码,线上业务将逐渐分割小班业务和一对一业务的份额,这将改善好未来的盈利结构。

虽然好未来靠发力线上业务缓冲疫情对线下业绩的冲击,但线上教培行业也仍存在很多痛点,对好未来而言,未来的挑战依然严峻。

首先,政策监管趋严,限制营收增长空间。教培行业近年来逐渐纳入监管之中,政策规定趋严。例如,2018年以来,无论线上还是线下的教培机构整治方案中,都对预收款期限、教师资格、上课时间等做出了更严格的限制。从此趋势来看,教培行业监管政策面临更加严厉的可能,这将进一步限制公司的营收增长。

其次,在线教培行业的自身运营模式决定了获客成本高企,付费转化率低。随着在线教育机构加大营销进行生源抢夺,将推高获客成本。而好未来为获取流量不得不投入更多的市场费用,进一步侵蚀当期净利润,导致业绩承压。

且受到传统学习习惯和观念的影响,相较于传统教育培训机构,用户对于在线教育还处在一个意识培养的阶段,用户留存存在不确定性,付费意愿低下,付费转化率较低。获客成本高企以及变现能力差,导致好未来面临盈利不确定风险。

即使在疫情当前,在“停课不停学”的号召下,使深陷“获客成本高、难以盈利”的泥淖的线上教育承接了大量的流量,但当疫情过后,该流量能否有效留存和转化,还要考验好未来的运营能力和产品能力。

综上,对好未来而言,在疫情之下,其线上业务俨然成为业绩回暖的“良药”。但目前好未来的线上业务占比仅有24%,疫情对线上业务的利好不足以平滑掉对线下业务的全部打击,其业绩回暖无法扭转整体业务增长乏力的颓势,未来发展依然不大乐观。